Um den ruinösen internationalen Steuerwettbewerb zu bremsen, haben sich 137 OECD-Staaten auf einen globalen Mindeststeuersatz für grosse Unternehmen geeinigt. Ab einem Umsatz von 750 Millionen Euro im Jahr muss ein Unternehmen neu mindestens 15 Prozent Gewinnsteuer bezahlen.

Über Jahrzehnte haben sich Länder mit immer tieferen Steuersätzen unterboten. Weltweit haben sich die Steuersätze für Konzerne seit 1980 im Durchschnitt von rund 50 auf etwa 22 Prozent mehr als halbiert. Diese Abnahme der unterschiedlichen Besteuerung von Kapital und Arbeit zeigt auch eine kürzlich erschienene Studie der AKM-Stiftung. Diese Entwicklung wurde auch ermöglicht, weil Konzerne dort ihre Steuern bezahlen können, wo die Steuersätze am tiefsten sind – und nicht dort, wo produziert wird. Resultat dieser Abwärtsspirale bei Steuersätzen sind wegfallende Steuereinnahmen und ein Flickenteppich an nationalen Steuergesetzen. Diese Verschiebung ist nicht ohne Folge, sondern führt zu einer stetigen Umverteilung der Vermögen. Konzerne und Reiche haben profitiert, während die Kaufkraft der breiten Bevölkerung immer mehr unter Druck kommt.

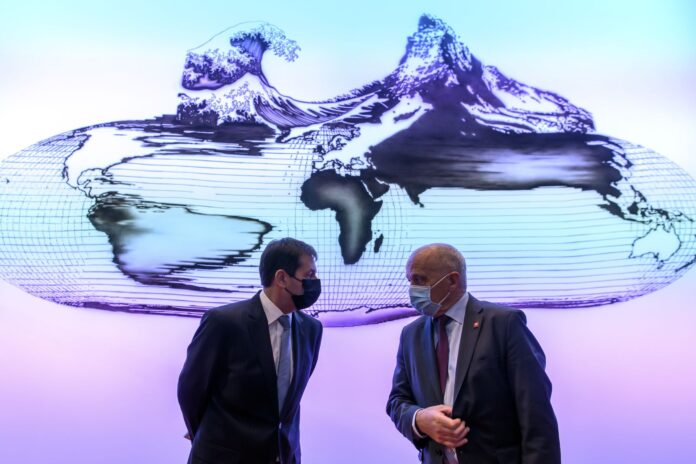

Tiefsteuerkantone profitieren von markanten Mehreinnahmen

Eine von der Basler Beratungsfirma BSS durchgeführte Studie zeigt die Konsequenzen verschiedener Szenarien für die Verteilung der Mehreinnahmen aus der Mindeststeuer auf: Die Vorlage des Bundesrates sieht vor, dass 75% der Mehreinnahmen im Kanton verbleiben, wo sie erhoben wurden. Das kommt laut der Studie vor allem zwei Kantonen zugute, die bereits heute tiefe Steuern für Unternehmen anbieten.

Diese Kantone können es sich somit leisten, ihre kantonalen Steuern beispielsweise für Spitzenverdienende weiter zu senken. Dadurch wird der ruinöse Steuerwettbewerb in der Schweiz weiter angeheizt.

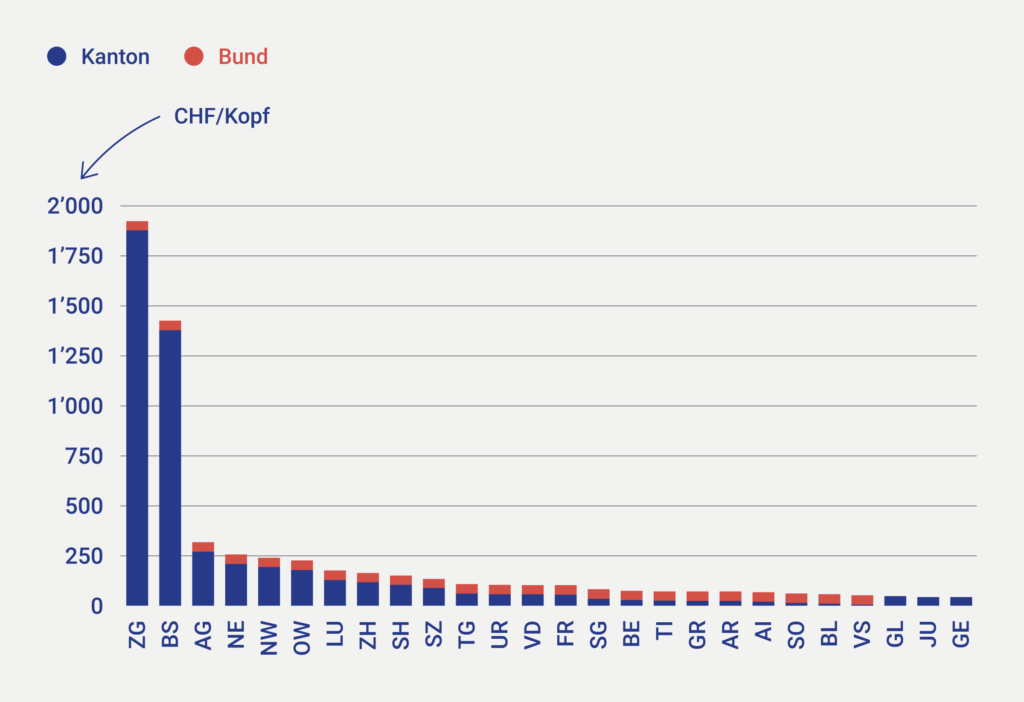

Plafonierung führt zu fairer Verteilung für die Bevölkerung

Eine fairere Verteilung der Mehreinnahmen liegt laut Studie vor, wenn der Bundesanteil auf 50% erhöht wird. Zudem hat das Basler Beratungsbüro eine zusätzliche Komponente bei der Berechnung der Verteilung der Mehreinnahmen hinzugenommen: Die Pro-Kopf-Betrachtung, also wie hoch die Mehreinnahmen pro Einwohner:in im jeweiligen Kanton ausfallen. Bei dieser Betrachtung der Mehreinnahmen pro Einwohner:in zeigt sich eine noch schiefere Verteilung. Dem entgegenwirken kann laut der Studie eine Plafonierung der Mehreinnahmen. Sie rechnen dabei mit einer kantonalen Obergrenze von 200 Franken pro Kopf.

Gerhard Pfister will 50-50 Lösung

Die Debatte im Nationalrat verspricht spannend zu werden. Neben der SP fordert auch Mitte-Präsident Gerhard Pfister eine fairere Verteilung zwischen Bund und Kantonen und damit einen höheren Bundesanteil. Zu Blick sagt er: «Von den Zusatzeinnahmen werden nur wenige steuergünstige Kantone profitieren, die heute schon zu den reichsten gehören». Und weiter: «Für den Zusammenhalt des Landes wäre das schlecht.» Der Nationalrat entscheidet heute über die Umsetzung der OECD-Mindeststeuer. Klar ist, dass die Höhe des Bundesanteils sowie die vorliegende oder fehlende Plafonierung wegweisend für die Umsetzung der Vorlage und die Bevölkerung sein wird. Das Stimmvolk wird im kommenden Jahr über die Vorlage abstimmen. Steuervorlagen, die einseitig Konzerne bevorzugt haben, hatten in der Vergangenheit einen schweren Stand an der Urne.